Nota extraída de La Nación por Esteban Lafuente

El Gobierno de Milei dispuso una fuerte devaluación inicial del peso y un esquema de suba mensual del valor de la divisa que va muy por detrás de la inflación; cuáles son los riesgos de mantener en el tiempo esa dinámica, según los economistas

Hace apenas un par de meses, en pleno verano, los turistas brasileños llenaban la calle Florida y hacían fila desde temprano en las parrillas porteñas más famosas, a la vez que cientos de chilenos cruzaban la cordillera a cargar sus autos con alimentos comprados en los supermercados de Mendoza. Hoy, el portugués se escucha menos en la capital, y son cada vez más los argentinos que viajan para aprovechar los precios de la ropa más barata en Santiago de Chile. Y las estaciones de servicio de frontera en Entre Ríos y Corrientes ya no tienen largas filas de autos con patente uruguaya esperando para llenar sus tanques.

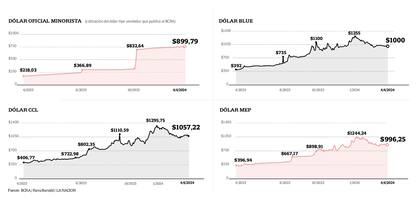

Son imágenes que describen diferentes momentos de la realidad de un país que desde hace décadas se mueve alrededor del billete estadounidense. Hoy el tema vuelve a estar en el centro de la discusión. El gobierno de Javier Milei, que llegó tras una campaña en la que levantó las banderas de la motosierra y la dolarización, dispuso una fuerte devaluación, que llevó al tipo de cambio de $366 a $800. Pero, tras ese fuerte salto cambiario, que comprimió la brecha con las cotizaciones paralelas y aceleró una inflación que ya venía en alza, se apostó por un esquema de deslizamiento mensual al 2%, bien por debajo del ritmo de la inflación.

Mientras opera como ancla para los precios, ese régimen enciende luces amarillas referidas a la veloz apreciación del peso, la sustentabilidad del esquema y sus consecuencias sobre otro frente clave para el Gobierno: el ingreso de divisas por exportaciones. Mientras en el Gobierno celebran los datos de baja de la inflación, empresarios y consumidores empiezan a percibir otra escena recurrente en la historia argentina: “Estamos caros en dólares”.

“La evolución de la cuestión cambiaria es la pregunta recurrente desde el 13 de diciembre, cuando se implementó este nuevo plan, después de una corrección del dólar oficial que estaba totalmente desfasado y con una brecha que no podía seguir”, advierte María Castiglioni, de C&T Asesores Económicos, sobre la diferencia, al momento de la asunción de Milei, entre el dólar oficial (por debajo de $400) y el blue (se vendía por encima de $1000, mismo valor nominal que ahora), y los efectos que ese escenario puede abrir, con incentivos a la importación y desincentivos a la exportación. “Con este esquema, con una inflación que antes, con planes de contención de precios y congelamientos ya era de más del 12% mensual, era obvio que se iba a venir una corrección que implicaba más inflación de corto plazo. Ese ajuste inicial del dólar, que muchos criticaron, me pareció correcto, porque se trataba de acercarlo a un valor más sostenible. Achicar la brecha fue algo muy bueno”, dice la economista.

Las imágenes de extranjeros cruzando la frontera para consumir en la Argentina cambiaron por las de las filas para ir a hacer compras a Chile

En ese escenario, el Gobierno destacó que pudo comprar en las últimas 14 ruedas de diciembre US$2897 millones para reservas. Al cierre de esta nota y ante el inicio de la cosecha gruesa, el saldo positivo por intervenciones en el mercado de cambios superaba los US$12.200 millones en la era Milei. Así, las reservas brutas se ubican por encima de los US$28.400 millones, aunque el dato esconde un asterisco: el nuevo esquema incluyó un cronograma de cuotas para el pago de importaciones que, en la práctica, implicó para el Banco Central el crecimiento de una nueva deuda comercial por más de US$9400 millones.

Al mismo tiempo, factores como la brecha cambiaria en baja muestran la positiva reacción del mercado financiero al esquema inicial del Gobierno. Esa distancia entre el dólar oficial y el paralelo, que llegó a 140% en los últimos meses de la gestión de Sergio Massa, se ubica en el 19% (en el caso del dólar CCL), en una dinámica favorecida por otro componente del esquema oficial, ya que se les permite a los exportadores liquidar un 20% de sus ventas a ese valor de la divisa. Y, si bien así se logra contener la brecha, eso también implica que el Banco Central no logre captar esa parte de la oferta de dólares. “Si estimamos que este año la Argentina va a exportar US$100.000 millones, entrega US$20.000 millones al canal financiero, y nunca tuvo ese canal tanta demanda. Y suponiendo que el excedente comercial de 2024 será de US$30.000 millones, quedan solo US$10.000 millones para el Central, que van a estar concentrados en el primer semestre”, estima Sebastián Menescaldi, economista de Eco Go.

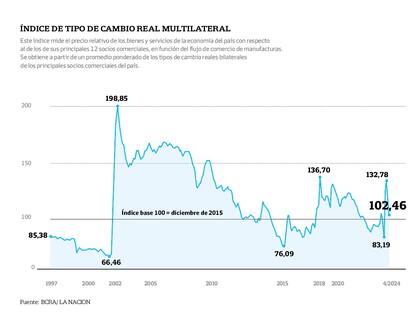

Más allá de la nominalidad, indicadores como el tipo de cambio real que elabora el Banco Central describen el movimiento del dólar y los efectos de la aceleración inflacionaria. En un primer momento, el salto a $800 del mayorista implicó llevar ese indicador a niveles que no tenía desde fines de 2007. Fue un “overshooting”, tal cual lo definieron Milei o el ministro Luis Caputo, que generó una brecha de competitividad, rápidamente erosionada por el salto inflacionario. Y acompañado por la recomposición de las reservas del Banco Central y la compresión de la brecha, el Gobierno mantuvo su plan inicial de crawling peg a un ritmo del 2% mensual que, conforme pasó el tiempo, implicó una paulatina apreciación cambiaria que abre interrogantes en el mediano plazo. De mantenerse la tendencia actual, el tipo de cambio real multilateral llegará a fin de mes al mismo nivel que tenía antes de la devaluación que convalidó Sergio Massa.

Continuidad, sin plazo cierto

“El Gobierno va a seguir con el crawling al 2% mensual, pero no sabemos hasta cuándo. Todo indica que lo quieren extender más tiempo, y el problema es que si bien la inflación viene bajando más rápido de lo que inicialmente pensábamos, desde febrero ya estamos perforando los niveles de competitividad que incluso el FMI dice que está bien para la Argentina”, advierte el economista Lorenzo Sigaut Gravina, de la consultora Equilibra, al analizar los análisis macro del organismo multilateral. Y señala que, en agosto de 2023, el ajuste del tipo de cambio fue una exigencia del FMI a Sergio Massa para el desembolso de US$7500 millones.

El presidente Javier Milei sostuvo más de una vez en los últimos días que no habrá un mayor ritmo de devaluación que el del esquema oficial

“Si comparamos con el nivel posPASO, el tipo de cambio real está un 10% por debajo, y con una perspectiva de inflación en torno al 10%. Si bien se achica, la brecha con el crawling al 2% implica que podés terminar a fines de junio con una apreciación de 20% o 25% con respecto al nivel de equilibrio que planteó el FMI. Están usando el tipo de cambio como ancla. Y si bien ya no quedan tantos desembolsos pendientes del Fondo, es cierto que advirtieron por la cuestión cambiaria”, dice Sigaut Gravina, quien advierte por la dinámica de las reservas y el nivel cambiario para una eventual salida del cepo, que podría verse afectada.

En el Gobierno desestiman estos planteos, destacan que, aun con esta dinámica cambiaria, el BCRA sigue comprando dólares en el mercado y comparan que, más allá del nivel del dólar, en la gestión anterior existía una brecha más alta, controles de precios y mayores distorsiones de precios relativos. El propio Milei apuntó días atrás contra los “economistas brutos y arrogantes” que hablan sobre el dólar e intentan “determinar el precio de algo”. “Me resulta muy gracioso que pidan cambiar el ritmo de la tasa de devaluación. Hoy el tipo de cambio libre no muestra brecha”, se entusiasmó en su discurso en el Foro Económico de las Américas, donde descartó una mayor devaluación, algo en lo que insistió el viernes en declaraciones a Bloomberg.

Los números, sin embargo, muestran una erosión de la competitividad en 2024. “Hoy quedaste caro en dólares. El tipo de cambio real está bajo, es artificial y no refleja tu productividad, y con este nivel habría un problema si se quiere sacar el cepo, porque es un dólar bajo y hay baja productividad; habría más desempleo y conflictividad”, dice Menescaldi. Según sus estimaciones, de mantenerse el 2% del crawling peg y la inflación proyectada por el mercado, a fines de abril el tipo de cambio oficial caería, a precios de hoy a $777, y llegaría a fines de junio a $683, en un nivel similar al que tenía el oficial al inicio de la gestión.

“Está claro que el esquema cambiario actual es un esquema de urgencia que permitió juntar dólares, combinando el impuesto PAIS y el mix para exportadores. Al Gobierno le sirve para la desinflación, pero en junio vas a tener que encarar cambios. Es un esquema de urgencia, para juntar divisas como fuera mientras se corrige la parte fiscal, que tiene que pasar a algo transitorio y después pensar en un proyecto estructural de desarrollo”, afirma Menescaldi, quien proyecta que, de seguir este esquema, en el segundo semestre el Banco Central incluso podría tener que vender reservas.

Miguel Kiguel, exsecretario de Finanzas de la Nación, con respecto a “problemas históricos de la Argentina” asociados al atraso cambiario. “Llegamos a un escenario en el cual la foto del dólar está bien. El problema puede estar si la inflación no baja rápidamente y converge a ese 2%, y ese es un escenario con alta probabilidad. Si el mercado empieza a percibir desconfianza, habría caída de reservas o una suba de la brecha. Milei, Caputo y el FMI hablan de la importancia de unificar el tipo de cambio, y la pregunta es a qué nivel se daría. Más que una devaluación, haría un salto en esa unificación, que en algún momento tendría que venir”, dice el economista de Econviews.

En el corto plazo, la apreciación del peso empieza a condicionar las perspectivas de la liquidación del agro. Es el trimestre clave para el ingreso de divisas en el país, mientras los productores advierten por el alza de los costos, tanto para la venta de la cosecha como para la próxima campaña de trigo. “Hoy la presión está dada por la caída de los precios internacionales y el proceso inflacionario que presionó sobre la ecuación económica del productor. Y con esta paridad cambiaria, el escenario es mucho más complejo”, dice Horacio Salaverri, presidente de Carbap.

“En cuanto a la liquidación, seguramente una primera parte habrá, porque hay un nivel importante de endeudamiento de los productores, que incluso fue con pérdida de capital de trabajo, pero hoy no es muy interesante para el productor salir a liquidar. Con esta ecuación, quedarse con el grano permite mantener su reserva de valor”, agrega, ante una cosecha que será mayor que la de 2023, que fue afectada por la sequía, pero con precios entre un 20% y un 25% más bajos que el año pasado.

Ese escenario de expectativas de precios a la baja, de corto plazo, mantiene los incentivos a la liquidación, aunque enciende luces amarillas hacia el futuro. “Un mayor atraso, con precios que todavía se mueven a un ritmo cinco veces mayor al dólar oficial, puede generar tensiones, y mayores expectativas de devaluación podrían incidir en menores liquidaciones y nuevas presiones sobre las cotizaciones paralelas”, advierte Melisa Sala, economista jefa de LCG. “Hoy el tipo de cambio real multilateral muestra un nivel de competitividad por precio incluso más bajo que el que había en octubre de 2011, cuando se decidió la implementación del primer cepo. El tipo de cambio de equilibrio debería ser el que permita, de mínima, un equilibrio en la cuenta corriente. Pero hoy, además del equilibrio, el Banco Central tiene la necesidad de acumular reservas, por lo que quizás sea necesario un tipo de cambio mayor. Pero ahora, da la sensación de que el Gobierno está decidiendo su política cambiaria mirando la economía deseada, más que la presente”, concluye Sala

Salta espera el brote de dengue en los primeros meses de 2025

30 octubre, 2024Camión robado a un salteño apareció en Santa Fe

30 octubre, 2024